-

お客様の社外重役として

ワンストップで経営をサポート

-

長崎の経済発展に

力を尽くします

-

信用と信頼を積み重ね

経営を支える盾となります

Quick Index

税理士法人 内田会計事務所

長崎で税理士事務所をはじめて40年

県下最大手の税理士・会計事務所グループです。

長崎に本社を置き

地域密着の会計事務所として

地域の発展に貢献してまいります。

ご案内

Topicsお役立ち情報

-

2024.01.17

-

2024.04.17

-

2024.04.17

-

2024.04.11

-

2024.04.11

-

2024.04.11

選ばれ、支持されてきた理由 内田会計事務所の3つの強み

ワンストップ経営支援

会社には、社長(院長)、専務、常務といった事業所を経営する重要な役割を持つ方(重役)がいらっしゃいます。

私達はお客様の社外重役として、お客様に寄り添い、一緒に会社の未来を考えていきます。

経営には様々な課題あります。人事労務、資金繰り、事業承継、保険活用 etc...

様々な課題に対し、弊社内での長年の実績、専門スタッフ、地域の士業の先生方と連携して、経営に関するあらゆる課題解決を支援していきます。

未来会計

税理士事務所としての基本業務( 税務申告・税務相談 ) に加えて、お客様の未来へ課題を共有し、一緒に歩んでいきます。

事業計画・予算の作成、予算と実績との比較・分析、資金繰り予測、決算予測・税金対策等、企業の未来を創るサポートを行います。

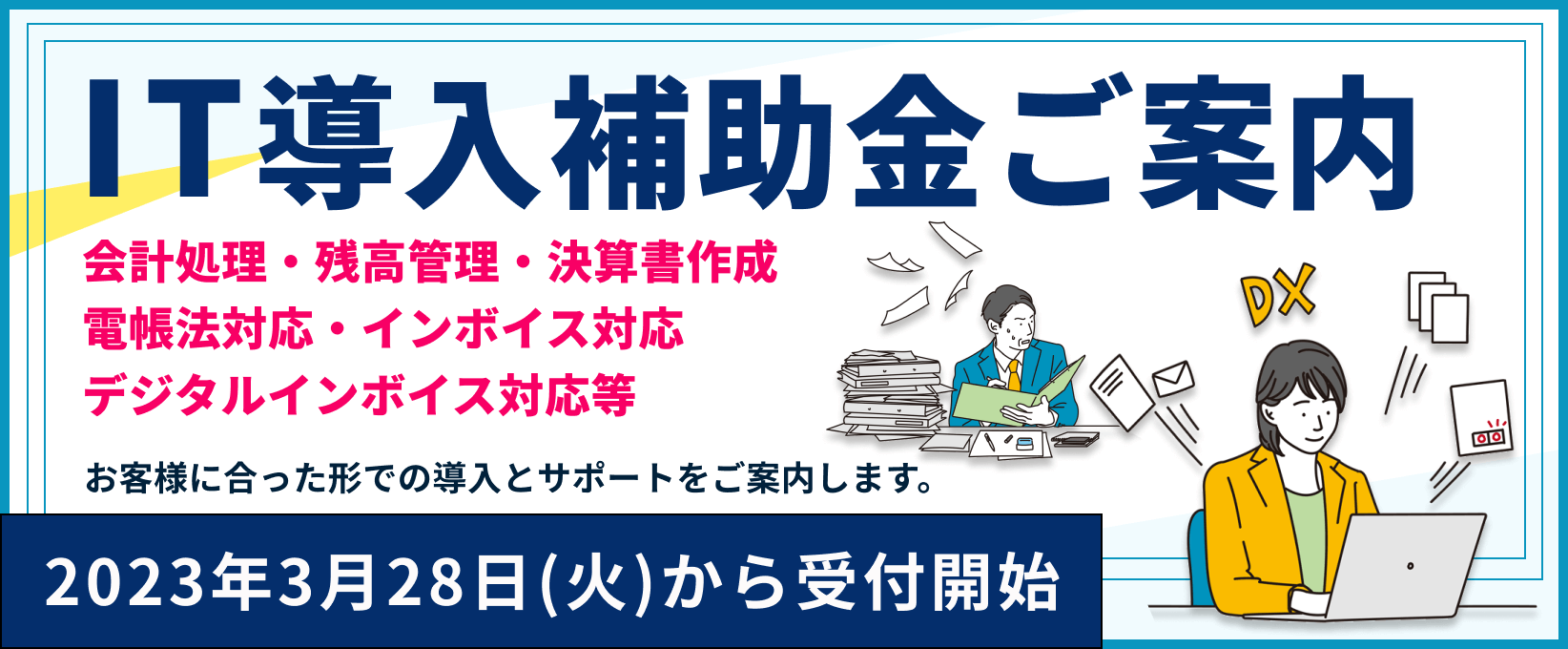

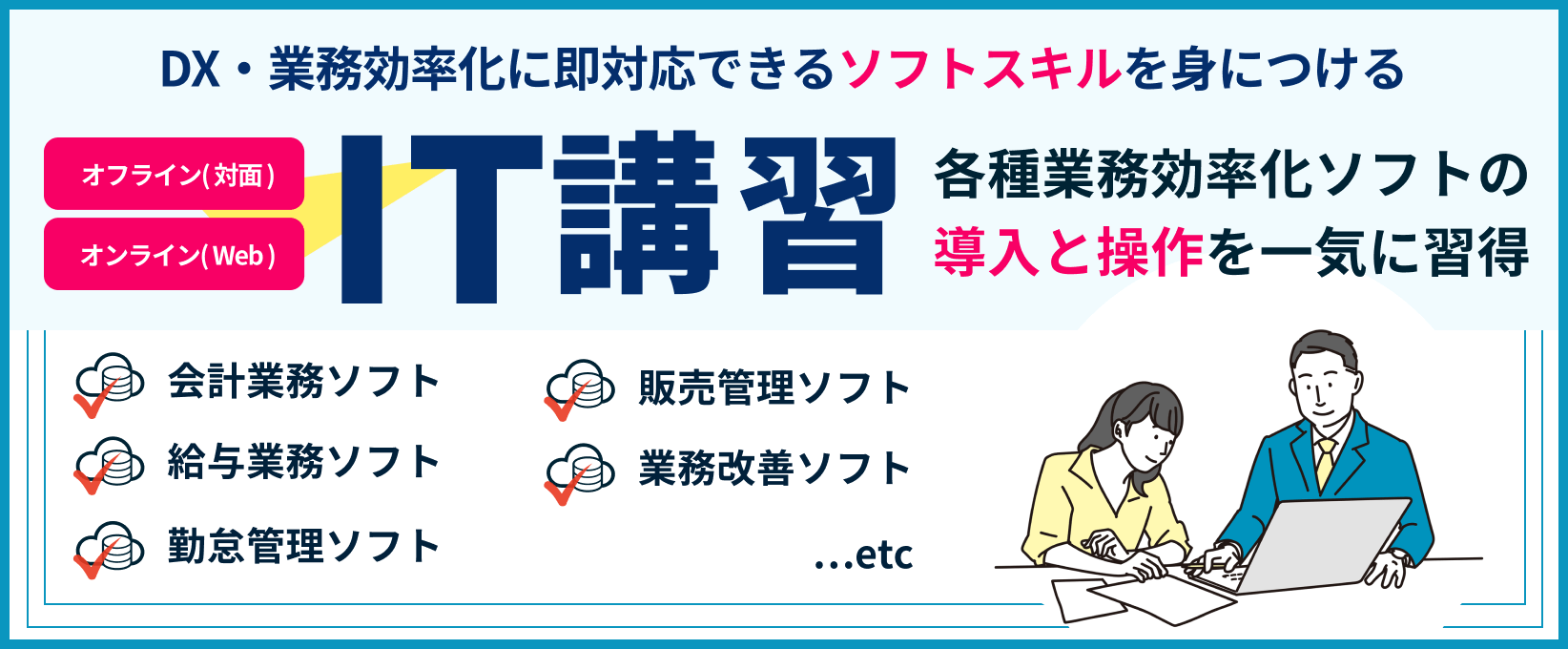

IT・DXサポート

これからの経営には、ITの活用は欠かせません。

専門スタッフによるPCの不具合対応からIT活用相談、導入支援を行っております。

ITに不安な方も安心してご相談下さい。

また、経理等のバックオフィスの効率化、クラウド化、これからはDXに一緒に取り組み、組織やビジネスモデルの最適化、業績向上のサポートも行なっていきます。

長崎で経理代行サービスをお探しなら

内田会計事務所へ。

税理士が所属する会計事務所のサービスだから、

安心確実です。

クラウド型アウトソーシングで

経理のお悩みをすべて解決!

- 経理をまるごとまかせたい

- 経理担当者が辞めてしまった

- もっと効率の良い経理の仕組みを確立したい

豊富なサポートメニューで経理・記帳・給与・勤怠等まるごと請け負います。

起業に関するご質問、なんでもお気軽にご相談ください。

無料相談をご利用ください。

- 無料ご相談時間は、原則1時間を目安にしております。

- 事前のご予約時に、ご相談内容や資料についてご準備しておいていただけますとご相談がスムーズです。

- オンラインでスムーズ相談。ご希望によりご来社・ご訪問による対面相談も可能です。